Czy warto brać ubezpieczenie kredytu?

Często ubezpieczenie kredytu uznawane jest przez Polaków jako dodatkowy, zbędny i bardzo drogi element represji stosowany wobec kredytobiorcy, czy nawet wymysł banku.

Spis treści:

- Czy ubezpiecznie kredytu ma sens?

- Czym jest ubezpieczenie kredytu?

- Czy ubezpieczenie kredytu jest obowiązkowe?

- Rodzaje ubezpieczeń kredytu

- Na co uważać przy ubezpieczeniu kredytu?

- Korzyści z ubezpieczenia do kredytu

Czy ubezpiecznie kredytu ma sens?

Często ubezpieczenie kredytu uznawane jest przez Polaków jako dodatkowy, zbędny i bardzo drogi element represji stosowany wobec kredytobiorcy, czy nawet wymysł banku. Jak dobrze wiadomo żadne ubezpieczenie do kredytu nie jest w Polsce obowiązkowe poza kilkoma wyjątkami. Niestety w wielu bankach jest to wymóg nie do przejścia, w przeciwnym razie musimy w jakiś inny sposób zabezpieczyć pożyczane przez nas pieniądze.

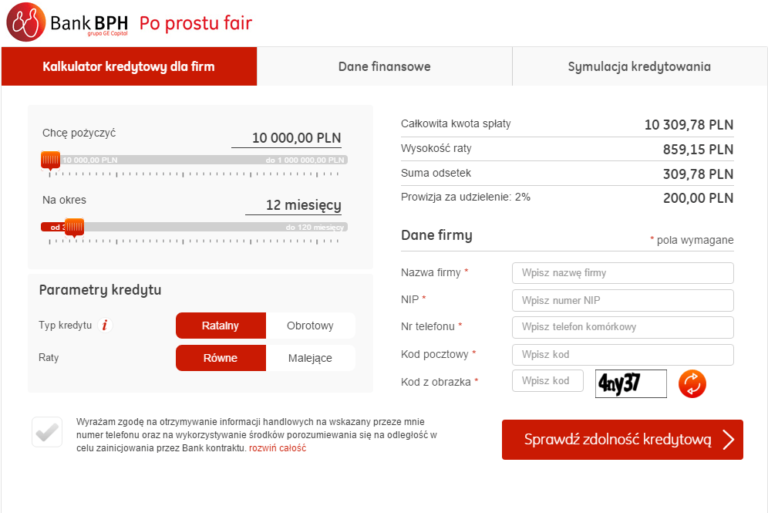

Ubezpieczenie kredytu zazwyczaj kojarzy nam się wyłącznie z kredytami hipotecznymi, ale nie wcale nie musi tak być. Bez problemu można ubezpieczać kredyty gotówkowe, odnawialne czy samochodowe. Poza tym pod tym pojęciem może kryć się sporo rodzajów ubezpieczeń, choć nie wszystkie są wymagane przez banki. Warto sprawdzić czym jest ubezpieczenie kredytu, na czym polega i czy rzeczywiście może się przydać, gdyż często wchodzą w tzw. całkowity koszt kredytu.

Czym jest ubezpieczenie kredytu?

Pod tym pojęciem kryje się połączenie dwóch usług finansowych – tej bankowej oraz tej oferowanej przez ubezpieczyciela. Coraz częściej zawarcie umowy kredytu wiąże się z przystąpieniem do umowy ubezpieczenia. Dotyczy to przede wszystkim kredytów hipotecznych jak również kredytów obarczonych dużym poziomem ryzyka. Instytucje finansowe traktują ubezpieczenie jako zabezpieczenie spłaty kredytu. Kiedyś klient musiał szukać żyranta, aby otrzymać pieniądze, dzięki ubezpieczeniu to firma oferująca polisę staje się żyrantem, oczywiście za dodatkową opłatą.

W przypadku kredytu hipotecznego ubezpieczenia kredytu jest jedną z wielu składowych zabezpieczenia umowy. Kolejna z nich to m. in. hipoteka. W takiej sytuacji bank może zażądać ubezpieczenia na życie kredytobiorcy. Jest to bardzo kosztowna forma zabezpieczenia, ale trudno bez niej podpisać umowę. Dodatkowym ubezpieczeniem jest to dotyczące samej nieruchomości. W ten sposób bank zabezpiecza się przed zniszczeniem mieszkania przez ogień czy zalanie zanim kredyt nie zostanie w pełni spłacony.

Czy ubezpieczenie kredytu jest obowiązkowe?

Ubezpieczenia związane z kredytami należy podzielić na dwie grupy – obowiązkowe i dobrowolne. W przypadku ubezpieczeń obowiązkowych należy wyróżnić przede wszystkim ubezpieczenie pomostowe, do momentu wpisu hipoteki oraz ubezpieczenie nieruchomości. Ubezpieczenie spłaty kredytu w okresie przejściowym to zabezpieczenie spłaty udzielonego kredytu do czasu ustanowienia hipoteki na finansowanej nieruchomości, czyli okres pomostowy. Przedmiotem ubezpieczenia jest spłata kredytów udzielonych przez bank. Ubezpieczenie stanowi ochronę na wypadek niewypłacalności kredytobiorcy w okresie pomostowym.

Zgodnie z ustawą o ubezpieczeniach obowiązkowych ubezpieczeniem obowiązkowym jest wyłącznie ubezpieczenie odpowiedzialności cywilnej lub ubezpieczenie mienia, jeżeli ustawa lub ratyfikowana przez Rzeczpospolitą Polską umowa międzynarodowa nakłada obowiązek zawarcia umowy ubezpieczenia. Żadna ustawa nie mówi o obowiązku zawarcia umowy ubezpieczenia kredytu. Zazwyczaj zawarcie umowy jest wyłącznie wymogiem banku, nie jest to jednak obowiązek ustawowy konsumenta. Jednak trzeba mieć świadomość, że brak zawarcia umowy ubezpieczenia zwykle będzie skutkował tym, że bank zażąda innego zabezpieczenia spłaty kredytu.

Rodzaje ubezpieczeń kredytu

Ubezpieczenie do kredytu to jedna z form zabezpieczenia jego spłaty, choć dla niektórych kredytów można spotkać zabezpieczenia spłaty w formie np. poręczenia, weksla lub zastawu. Ubezpieczenie ma jeden podstawowy cel: ułatwienie spłaty rat lub całego kredytu w razie nieprzewidzialnych zdarzeń losowych, a w przypadku szkody na nieruchomości naprawę zniszczeń. Zapewnia klientom bezpieczeństwo finansowe.

Wyróżniamy dwie podstawowe kategorie takich ubezpieczeń. Po pierwsze jest to ubezpieczenie spłaty kredytu – w jego zakres wchodzą ubezpieczenia na życie, od utraty pracy i niezdolności do pracy, oraz ubezpieczenia majątkowe, czyli nieruchomości. Ubezpieczenie spłaty kredytu są dobrowolne, natomiast ubezpieczenie nieruchomości jest wymagane, ale nie musi być kupione w banku, w którym bierzecie kredyt.

Ubezpieczenie na wypadek śmierci, czyli ubezpieczenie na życie jest to ubezpieczenie grupowe, do którego przystępują kredytobiorcy zarówno przy kredytach hipotecznych, jak i konsumpcyjnych. W tego typu produktach spłata pozostałej części kredytu (czasem również z odsetkami) przez ubezpieczyciela następuje w przypadku zgonu kredytobiorcy, przy czym do wypłaty świadczenia niezbędny jest pisemny wniosek banku lub rodziny kredytobiorcy oraz przedstawienie odpowiednich dokumentów, w tym m.in. aktu zgonu. Ubezpieczenie to może także obejmować stałą sumę ubezpieczenia wypłacaną po śmierci kredytobiorcy w odpowiedniej części bankowi oraz rodzinie, ale częściej, w związku z faktem, iż jest to zabezpieczenie spłaty kredytu, suma ubezpieczenia jest zmienna i zmniejsza się z czasem, ponieważ kwota kredytu pozostałego do spłaty również co miesiąc jest niższa.

Z kolei ubezpieczenie na wypadek trwałego inwalidztwa to ubezpieczenie grupowe, dotyczy kredytów hipotecznych i konsumpcyjnych. W tego typu produktach spłata pozostałej części kredytu przez ubezpieczyciela następuje w sytuacji, gdy kredytobiorca dozna trwałego uszkodzenia ciała np. wskutek nieszczęśliwego wypadku, co uniemożliwia mu wykonywanie pracy. Spłata kredytu następuje na wniosek kredytobiorcy, a aby ubezpieczyciel przekazał pieniądze na spłatę kredytu kredytobiorca musi przedstawić odpowiednie dokumenty potwierdzające trwałe inwalidztwo, fakt zaistnienia wypadku, który spowodował trwałe inwalidztwo, a czasem również zaświadczenie z ZUS lub KRUS.

Bardzo ważne przy kredytach jest ubezpieczenie na wypadek utraty pracy. Jest to ubezpieczenie grupowe, występujące przy kredytach hipotecznych i konsumpcyjnych. W tym ubezpieczeniu splata kredytu (najczęściej kilku kolejnych rat – 6 lub 12) następuje w sytuacji utraty pracy bez winy kredytobiorcy, a ochrona zwykle dotyczy osób zatrudnionych na umowę o pracę zawartą na czas nieokreślony, choć zdarzają się również ubezpieczenia, które chronią osoby prowadzące działalność gospodarczą. Spłata kolejnych rat kredytu następuje na wniosek kredytobiorcy, musi on przedstawić odpowiednie dokumenty jako dowód utraty pracy bez swojej winy (np. świadectwo pracy).

Kolejnym jest ubezpieczenie na wypadek niezdolności do pracy. Także ubezpieczenie grupowe, występuje przy kredytach hipotecznych i konsumpcyjnych, a jego warunki są zbliżone do ubezpieczenia na wypadek trwałego inwalidztwa. Spłata kredytu następuje w sytuacji, gdy kredytobiorca wskutek nieszczęśliwego wypadku, ale czasem dodatkowo choroby utracił możliwość wykonywania pracy, do spłaty kredytu niezbędny jest wniosek kredytobiorcy oraz dokumenty potwierdzające niezdolność do pracy, czasem również zaświadczenie z ZUS lub KRUS.

Niezwykle ważnym dla osób kupujących nieruchomość na kredyt jest ubezpieczenie pomostowe. Jest to ubezpieczenie zawierane przez bank i na jego rzecz, występuje tylko przy kredytach hipotecznych. Ubezpieczenie to zapewnia ochronę do momentu uzyskania przez bank wpisu hipoteki do księgi wieczystej nieruchomości – zwrot kredytu następuje w przypadku jego niespłacenia przez kredytobiorcę w okresie między zawarciem umowy kredytu a wpisem hipoteki w księdze wieczystej. Ubezpieczenie to zapewnia bankowi zwrot kwoty kredytu, ale nie zwalnia z obowiązku spłaty kredytu samego kredytobiorcy.

Czasami możemy się spotkać także z ubezpieczeniem niskiego/brakującego wkładu własnego – dotyczy ono kredytów hipotecznych i jest stosowane, gdy kredytobiorca nie wnosi wcale lub wnosi bardzo niewielki wkład własny. Ubezpieczenie takie zapewnia spłatę na rzecz banku tylko tej części kredytu odpowiadającej różnicy pomiędzy wymaganym przez bank wkładem własnym, a wkładem wniesionym przez klienta,

Na koniec warto wspomnieć o chyba najważniejszym ubezpieczenie, bez którego nie otrzymamy możliwości kredytowania mieszkania. Jest to ubezpieczenie nieruchomości – występuje przy kredytach hipotecznych bowiem banki często wymagają zawarcia umowy ubezpieczenia nieruchomości od ognia i innych zdarzeń losowych. Ubezpieczenie to może zostać zawarte za pośrednictwem banku z ubezpieczycielem, z którym bank współpracuje, coraz częściej jest również możliwość przedstawienia bankowi polisy ubezpieczeniowej zawartej samodzielnie przez kredytobiorcę z wybranym zakładem ubezpieczeń – ubezpieczenie takie musi jednak spełniać wymagania banku.

Jest to najczęściej ubezpieczenie indywidualne. Zapewnia wypłatę odszkodowania za szkody, które powstały na nieruchomości wskutek np. pożaru, powodzi czy huraganu. Często jednak świadczenie pieniężne jest wypłacane bezpośrednio bankowi i zostaje zaliczone na poczet spłaty kredytu, a więc faktycznie sam kredytobiorca nie otrzymuje pieniędzy na remont nieruchomości.

Na co uważać przy ubezpieczeniu kredytu?

Należy pamiętać, że nie każde ubezpieczenie obejmuje pełen pakiet ochrony. Należy dokładnie przeczytać umowę. Dotyczy to nie tylko definicji OWU, ale także wszelkich wyłączeń. W dokumencie muszą być wymienione sytuacje, które będą skutkowały wypłatą pieniędzy przez zakład ubezpieczeń (zazwyczaj spłatą kredytu) oraz sytuacje, w których zakład ubezpieczeń odmówi wypłaty. Niektóre umowy ubezpieczenia dają możliwość spłaty tylko kilku kolejnych rat, a nie całości kredytu. Trzeba więc to koniecznie sprawdzić, aby wiedzieć jakie sytuacje uprawniają kredytobiorcę lub jego najbliższych do żądania wypłaty świadczenia od ubezpieczyciela i na co tak naprawdę możemy liczyć.

Warto też pamiętać, że ubezpieczenie kredytu jest wymagane przez bank, nie jest to jednak obowiązek nałożony na klienta jakimkolwiek przepisem ustawy. Jeżeli więc klient nie jest przekonany, że ubezpieczenie jest dla niego odpowiednie, może wybrać produkt bankowy bez ubezpieczenia lub skorzystać z oferty innego banku, ewentualnie zawrzeć inną umowę ubezpieczenia. Dla wielu klientów ubezpieczenie w banku będzie jednak bardzo korzystne właśnie z tego względu, iż nie będą zmuszeni przedstawiać innych form zabezpieczenia spłaty kredytu.

Bardzo ważną kwestią przy podejmowaniu decyzji o tym, czy nasz kredyt warto ubezpieczyć jest również stan zdrowia kredytobiorcy. Jeżeli kredytobiorca przed zawarciem umowy kredytu przechodził poważniejsze choroby np. choroby układu krążenia, choroby nowotworowe czy choroby przewlekłe, jest inwalidą, rencistą lub osobą niepełnosprawną należy bardzo dokładnie wypytać pracownika banku o to, jaki wpływ ma stan zdrowia na umowę ubezpieczenia oraz możliwość spłaty kredytu przez ubezpieczyciela. Niestety większość umów ubezpieczenia zawiera wyłączenia odpowiedzialności w stosunku do osób, które chorowały przed zawarciem umowy. Oznacza to, że jest duże prawdopodobieństwo, że nawet pomimo zawarcia takiej umowy ubezpieczyciel nie spłaci kredytu.

Zawierając umowę kredytu, która jest zabezpieczona ubezpieczeniem na życie warto powiedzieć o tym najbliższej rodzinie. Ubezpieczenie na życie gwarantuje spłatę kredytu w przypadku śmierci kredytobiorcy. Jeżeli jednak rodzina kredytobiorcy nie wie, że kredyt był ubezpieczony nie skorzysta ze spłaty kredytu przez ubezpieczyciela. Do wypłaty świadczeń niezbędne jest bowiem złożenie odpowiednich dokumentów (zazwyczaj aktu zgonu). Rodzina musi więc posiadać dane ubezpieczyciela, do którego dokumenty należy złożyć. Często w procedurze zgłoszenia roszczenia do ubezpieczyciela pomaga bank.

Warto także przypomnieć, iż w przypadku wcześniejszej spłaty kredytu kredytobiorca najczęściej ma prawo ubiegania się o zwrot części składki ubezpieczeniowej za niewykorzystany okres, jeżeli składka ta została pobrana jednorazowo za cały okres umowy kredytu przy podpisywaniu umowy.

Korzyści z ubezpieczenia do kredytu

Podstawową korzyścią z ubezpieczenia kredytu jest świadomość tego, że w przypadku nieprzewidzianych zdarzeń losowych raty lub całość kredytu zostanie spłacona z polisy, a uszkodzenia domu lub mieszkania naprawione bez obciążania domowego budżetu. Aby w pełni być zadowolonym z kredytu należy wybrać możliwie jak najbardziej szeroki zakres ochrony dostosowany do potrzeb i zobowiązania finansowego. Oferty kredytowe powiązane z zakupem ubezpieczenia do kredytu, oprócz ochrony ubezpieczeniowej, mogą dać możliwość uzyskania niższego oprocentowania, a co za tym idzie – niższego całkowitego kosztu kredytu (CKK).

- Pamiętaj, że żaden kredyt ani ubezpieczenie nie jest obowiązkowe. Warto wybrać produkt, która spełnia nasze oczekiwania.

- Pomimo faktu, że poza kilkoma wyjątkami nie ma w Polsce przymusowych ubezpieczeń, to w wielu przypadkach nie skorzystamy z oferty banku bez ich zakupu.

- Podstawową korzyścią z ubezpieczenia kredytu jest świadomość tego, że w przypadku nieprzewidzianych zdarzeń losowych raty lub całość kredytu zostanie spłacona z polisy.

- Zawarcie ubezpieczenie nieruchomości nie oznacza, że w przypadku zdarzeń losowych klient otrzyma pieniądze do ręki. Ich wypłata wejdzie w zakres spłaty kredytu i powędruje do banku.

- Stan zdrowia ubezpieczonego oraz jego wiedza na ten temat może mieć poważne skutki w związku z ewentualną wypłatą roszczenia.

- Kredyt hipoteczny zawsze będzie wiązał się z dodatkowymi ubezpieczeniami.

- Nie każde ubezpieczenie obejmuje pełen pakiet ochrony. Nie należy bezrefleksyjnie słuchać pracownika banku czy firmy ubezpieczeniowej, ale zadawać konkretne pytania dotyczące nurtujących nas wątpliwości.

- Zanim wybierzecie ubezpieczenie warto zapoznać się z wszelkimi wyłączeniami zawartymi w umowie.

- Wcześniejsza spłata kredytu skutkuje możliwością zwrotu części wpłaconego ubezpieczenia.

- Zawarcie umowy ubezpieczeniowej, pomimo, że jest dodatkowym obciążeniem finansowy, może uchronić nas przed problemami z jego spłatą.

Dodaj komentarz