Całkowity koszt kredytu

Każdy kredyt wiąże się z kosztami, których spłatą obarczony zostaje konsument. Niektóre opłaty są dla Kredytobiorcy oczywiste, inne natomiast “wychodzą w praniu”. Warto sprawdzić, ile naprawdę możesz zapłacić za swój kredyt.

Całkowity koszty kredytu – co to znaczy?

Najważniejszym elementem decydującym o wybraniu danej oferty kredytowej jest Całkowity Koszt Kredytu. Jest to suma wszelkich opłat, które Konsument zobowiązuje się ponieść w chwili podpisania umowy kredytowej – zarówno opłat ewidentnych, jak i tych mniej spodziewanych. Przy korzystaniu z jakiejkolwiek oferty kredytowej warto zatem spojrzeć właśnie na całkowity koszt kredytu, by uniknąć potem nieprzyjemnych zaskoczeń.

Potrzebujesz szybkiej gotówki? Sprawdź także:

Kredyt online – do 200 000 zł online

Pożyczki na dowód – minimum formalności

Pożyczki bez baz – z minimalną weryfikacją w bazach

Pożyczki online bez weryfikacji – w pełni przez Internet

Z czego składa się całkowity koszt kredytu

Całkowity koszt kredytu to nie tylko odsetki opłacane na rzecz banku. Co składa się na całkowity koszt kredytu? Sprawdzamy:

Prowizja

Jest to opłata jednorazowa, którą Kredytobiorca ma obowiązek wnieść przy wypłacie niektórych kredytów i pożyczek. Kwota prowizji jest ustalana procentowo od wartości kredytu.

Istnieją oferty, które umożliwiają ratalny sposób spłacania prowizji – w takim wypadku odpowiednia część prowizji dołączona zostaje do każdej miesięcznej raty.

Bywa również tak, że banki oferują kredyt bez prowizji. Warto jednak pamiętać, iż prowizja to czysty zarobek dla kredytodawcy – jeśli go zniesie, z pewnością zarobi na innej opłacie (np. na marży kredytu).

Wysokość oprocentowania

Na tę kwotę wliczają się dwie składowe:

- marża stanowiąca procentowo określoną kwotę, która trafi bezpośrednio do banku (zysk z udzielenia finansowania),

- stawka referencyjna, czyli ustalona przez polski rynek stopa procentowa dla transakcji kredytowych.

Marża banku może podlegać zmianie, w zależności od indywidualnych ustaleń między kredytodawcą a Konsumentem. Na wysokość stawki referencyjnej żadne strony transakcji nie mają jednak wpływu – ustala ją Rada Polityki Pieniężnej działająca przy Narodowym Banku Polski.

Rodzaj oprocentowania

Banki oferują klientom kredyty z oprocentowaniem stałym oraz zmiennym. Ten pierwszy rodzaj kredytu proponowany jest zwykle w przypadku umów krótkoterminowych. Jego zaletą jest stała, niezmieniająca się wysokość oprocentowania.

Oprocentowanie zmienne oparte jest na wysokości stawek referencyjnych obowiązujących na rynku. W przypadku oprocentowania zmiennego harmonogram spłat, otrzymany podczas podpisania umowy, będzie obowiązywał do czasu, gdy stawki referencyjne ulegną zmianie. Ich aktualizacja odbywa się zwykle co kwartał.

Kredyt z oprocentowaniem zmiennym nie gwarantuje więc Konsumentowi stałych wysokości rat. Wraz ze zmieniającą się stawką referencyjną, zmianie ulegną również raty.

Raty stałe, malejące i rosnące

Wiele banków oferuje możliwość zmiany stałej wysokości rat na taką, która będzie rosnąca lub malejąca. Warto jednak każdą z tych ofert dokładnie przejrzeć i przekalkulować – nie zawsze taka wariacja w obrębie rat wyjdzie z korzyścią dla konsumenta. Zdarza się, że kredyty z rosnącymi lub malejącymi ratami będą mniej korzystne, a tym samym – wpłyną na wzrost Całkowitego Kosztu Kredytu.

Usługi dodatkowe i produkty ‘cross sell’

Większość banków oferuje swym klientom szereg dodatkowych usług oraz produktów proponowanych “przy okazji”. Są to na przykład karty debetowe czy kredytowe, lecz także produkty inwestycyjne. Niestety, wybór każdego z nich często pociąga za sobą dodatkowe koszta.

Koszty prowadzenia konta

W Całkowity Koszt Kredytu wliczane są również wydatki związane z prowadzeniem konta czy wykonywaniem przelewów. Warunkiem wliczenia tych opłat w Całkowity Koszt Kredytu jest posiadanie danego rachunku w banku swojego kredytodawcy.

Koszta związane z prowadzeniem rachunku u kredytodawcy muszą także przekraczać przeciętne nakłady dla rachunków oszczędnościowych, co zobowiązany jest wykazać podmiot prowadzący dany rachunek, a więc Kredytobiorca.

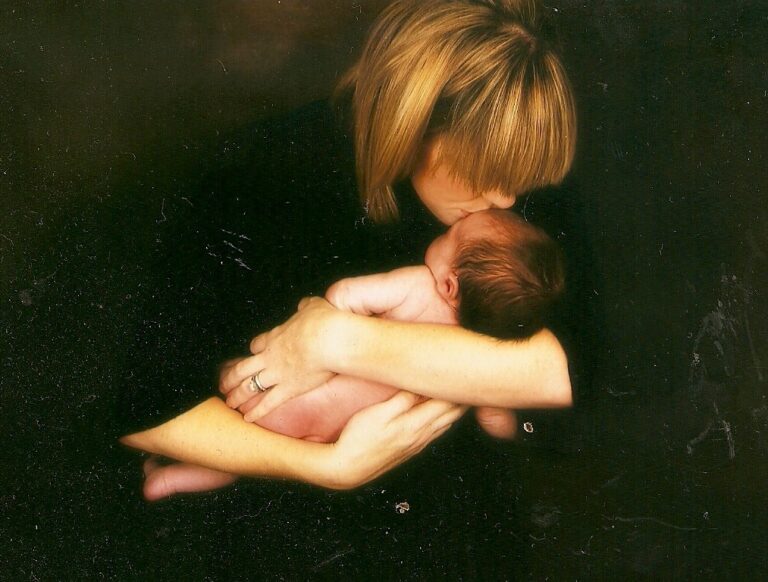

Koszt ubezpieczenia spłaty kredytu

Do Całkowitych Kosztów Kredytu zalicza się również wydatki na ubezpieczenie spłaty kredytu na wypadek śmierci, inwalidztwa, choroby lub bezrobocia Konsumenta. Kwota ta jest obliczana wraz z oprocentowaniem.

Wszelkie dodatkowe rodzaje ubezpieczeń są dobrowolne, lecz ich koszt nie jest uwzględniany w Całkowitym Koszcie Kredytu. Decyzją Kredytobiorcy jest, czy chce on zapewnić sobie rozszerzoną ochronę, ponosząc tym samym dodatkowe koszta.

Terminowość spłaty kredytu

Nieskrupulatne i zaniedbywane spłacanie kredytu może skutkować zwiększeniem marży banku, a w konsekwencji – wysokości raty.

Analogicznie, przedterminowa spłata kredytu przez Konsumenta może przynieść mu korzyści. W takim wypadku Całkowity Koszt Kredytu powinien ulec zmiejszeniu o koszty naliczane za cały okres skrócenia czasu obowiązywania umowy.

Obniżka ta powinna być rozpatrzona nawet w wypadku, jeśli Konsument poniósł owe wydatki przed datą spłaty.

Podatki

Ten ostatni składnik Całkowitego Kosztu Kredytu jest możliwy do naliczenia w przypadku kredytów i pożyczek denominowanych w zagranicznych walutach. W takim wypadku konsumenta obowiązywać będzie podatek od dochodu z kredytu.

Co nie jest wliczane w całkowity koszt kredytu?

Do całkowitego kosztu kredytu nie wlicza się takich kosztów jak poniższe:

- Koszty opłat notarialnych

- Opłaty, które ponieść musi konsument w związku z niewykonaniem swoich zobowiązań wynikających z umowy kredytowej

- Koszty prowadzenia rachunku, z którego realizowane są spłaty kredytu – o ile rachunek ten jest prowadzony w innym banku niż bank kredytodawcy

- Opłaty związane z ustanowieniem zabezpieczeń kredytu i dodatkowego ubezpieczenia konsumenckiego

- Opłaty wynikające ze zmiany kursów walut

Jeżeli chcesz przekalkulować sobie, ile wyniesie Cię łącznie cały kredyt, musisz zatem dodać zarówno CKK, jak i koszt tych opłat, które wskazaliśmy powyżej. Zazwyczaj najdroższe są koszty opłat notarialnych, choć są i oferty, w których koszt ten bierze na siebie bank (lub na przykład deweloper, kiedy mówimy o kredycie hipotecznym na zakup nowego domu lub mieszkania).

Dodatkowe koszty kredytu hipotecznego

Oprócz standardowych opłat, które składają się na Całkowity Koszt kredytu gotówkowego, w przypadku kredytu hipotecznego trzeba się liczyć z kilkoma dodatkowymi opłatami. Są to:

- koszt ubezpieczenia pomostowego, którym bank zabezpiecza kredyt w okresie między wypłatą środków a dokonaniem prawomocnego wpisu hipoteki do księgi wieczystej danej nieruchomości,

- ubezpieczenie niskiego wkładu własnego, niezbędne do zatwierdzenia kredytu opłacającego całość nieruchomości,

- oszacowanie lub wycena nieruchomości przez eksperta,

- podatek od czynności cywilno-prawnych.

Szukasz najlepszych ofert kredytowych? Sprawdź:

Kredyty gotówkowe – do 200 000 zł

Kredyty konsolidacyjne – zamień wiele rat w jedną

Kredyty hipoteczne – na własne mieszkanie

Kwota kredytu - koszt kredytu - kwota do zapłaty

Całkowity Koszt Kredytu nie jest jedyną “niewiadomą”, którą posługują się banki w kontekście kredytu. By w pełni zrozumieć treść umów i ofert, warto dowiedzieć się także, czym jest Całkowita Kwota Kredytu oraz Całkowita Kwota do Zapłaty.

Całkowita Kwota Kredytu to nic innego, jak fundusz, o którego przyznanie z banku stara się Kredytobiorca. Dla przykładu możemy przyjąć Kwotę Kredytu równą 100 000 zł.

Całkowity Koszt Kredytu to suma opłat, jakimi obciążony zostaje Konsument, biorąc kredyt na daną kwotę. Przykładowo: Całkowitym Kosztem Kredytu będzie suma 10 000 zł przy kredycie na 100 000 zł.

Całkowita Kwota do Zapłaty to wszystko to, co Kredytobiorca musi oddać bankowi: jest to więc suma Całkowitej Kwoty Kredytu (pożyczone 100 000 złotych) i Całkowitego Kosztu Kredytu (opłat o łącznej wartości 10 000 złotych). Całkowita Kwota do Zapłaty wynosi w tym przypadku 110 000 złotych.

Rzeczywista roczna stopa oprocentowania

Niezwykle ważnym wskaźnikiem ułatwiającym oszacowanie Całkowitego Kosztu Kredytu przed jego wzięciem jest RRSO – Rzeczywista Roczna Stopa Oprocentowania.

Dzięki ustawie z dnia 12 maja 2011 roku o kredycie konsumenckim banki zobowiązane zostały do rzetelnego informowania Klientów na temat bieżącej wysokości RRSO. Wskaźnik ten wyraża w sposób procentowy, a nie kwotowy, wartość Całkowitego Kosztu Kredytu w stosunku rocznym do Kwoty Kredytu.

W odróżnieniu od oprocentowania nominalnego, RRSO uwzględnia większość opłat związanych z udzieleniem kredytu, a nie tylko marżę oraz stawkę referencyjną. Dla kredytu na kwotę 100 000 złotych, którego Całkowity Koszt wynosi 10 000 zł, RRSO wyniesie: 10 000 zł : 100 000 zł x 100% = 10%.

Podsumowanie

Całkowity koszt kredytu to kluczowy element, który wpływa na wybór oferty kredytowej. Obejmuje on wszystkie opłaty związane z kredytem, zarówno te oczywiste, jak i ukryte. Podczas rozważania różnych ofert kredytowych, zrozumienie całkowitego kosztu kredytu jest niezwykle istotne, aby uniknąć nieprzyjemnych niespodzianek. Składniki całkowitego kosztu kredytu obejmują prowizję, czyli jednorazową opłatę związaną z wypłatą kredytu, oraz odsetki, które dzielą się na marżę banku i stawkę referencyjną ustalaną przez rynek. Rodzaj oprocentowania może być stały lub zmienny, co wpływa na stałość lub zmienność rat kredytowych. Banki również oferują różne rodzaje rat, takie jak stałe, malejące lub rosnące.

Dodatkowe koszty, takie jak usługi dodatkowe, produkty typu ‘cross-sell’, opłaty związane z prowadzeniem konta i koszty ubezpieczenia spłaty kredytu, także wpływają na całkowity koszt kredytu. Terminowość spłaty kredytu ma istotny wpływ na koszty, a przedterminowa spłata może przynieść korzyści Konsumentowi. Jest kilka elementów, które nie są wliczane w całkowity koszt kredytu, takie jak koszty opłat notarialnych, opłaty związane z ustanowieniem zabezpieczeń kredytu i opłaty wynikające ze zmian kursów walut.

Całkowity koszt kredytu to suma wszystkich opłat związanych z kredytem, która obejmuje prowizję, odsetki, dodatkowe koszty oraz ewentualne opłaty podatkowe. Zrozumienie tego kosztu jest istotne dla dokładnej oceny ofert kredytowych i dokonania właściwego wyboru kredytu

Pytania i odpowiedzi

Całkowity Koszt Kredytu to suma wszystkich opłat, jakie Konsument zobowiązuje się ponieść w związku z umową kredytową.

Składniki Całkowitego Kosztu Kredytu obejmują prowizję, odsetki, opłaty za usługi dodatkowe, koszty prowadzenia konta, koszty ubezpieczenia spłaty kredytu i inne.

Nie, nie zawsze. Istnieją oferty kredytowe, które umożliwiają ratalne spłacanie prowizji, a także oferty bez prowizji.

Całkowity Koszt Kredytu związany z oprocentowaniem zależy od marży banku i stawki referencyjnej ustalanej na rynku.

Banki oferują kredyty z oprocentowaniem stałym i zmiennym. Oprocentowanie stałe jest niezmienne, podczas gdy oprocentowanie zmienne zmienia się w zależności od stawek referencyjnych na rynku.

Banki oferują różne rodzaje rat, takie jak stałe, malejące i rosnące, zależnie od preferencji Konsumenta.

Tak, usługi dodatkowe i produkty typu ‘cross-sell’ mogą zwiększyć całkowity koszt kredytu, ponieważ często wiążą się z dodatkowymi opłatami.

Tak, nieskrupulatna spłata kredytu lub przedterminowa spłata mogą wpłynąć na Całkowity Koszt Kredytu, zmniejszając go lub zwiększając w zależności od okoliczności.

Nie wlicza się kosztów opłat notarialnych, opłat związanych z ustanowieniem zabezpieczeń kredytu i niektórych innych kosztów.

Można skorzystać z rzeczywistej rocznej stopy oprocentowania (RRSO), która uwzględnia większość kosztów związanych z kredytem i pozwala na porównanie różnych ofert kredytowych.

Wszystkie komentarze

Pieknue to wszystko ale jesli przy kwocie 100000 calkowity koszt kredytu wynosi 10000 to dlaczego przy 32000 wynosi 13250.Czy ktos to policzy?

Szanowna Pani, przykładowy koszt kredytu w wysokości 10 000 złotych dla kredytu na kwotę 100 000 oznacza, iż RRSO takiego produktu wynosi 10%. W naszym artykule użyliśmy takiej symulacji, by w jak najprostszy sposób przedstawić różnice między RRSO, całkowitym kosztem kredytu, kwotą kredytu a całkowitą kwotą do zapłaty. W podanym przez Panią przykładzie koszty kredytu są zgoła wyższe. W przypadku kredytu na sumę 32 000 złotych o całkowitych kosztach w wysokości 13 250 złotych wskaźnik RRSO wynosiłby bowiem aż 41,4%. W większości polskich banków komercyjnych Rzeczywista Roczna Stopa Oprocentowania kredytu gotówkowego waha się natomiast od 8% do 14% (kilkudziesięcioprocentowe RRSO jest częściej spotykane w przypadku prywatnych firm pożyczkowych). Podsumowując: 13 250 złotych kosztów dla kredytu w wysokości 32 000 to naprawdę sporo. Na polskim rynku bez problemu znaleźć można wiele korzystniejszych ofert. Zachęcamy do porównania przywołanej przez Panią oferty z produktami przedstawionymi w naszym rankingu kredytów online: https://www.zadluzenia.com/kredyt-online/ . Łączymy pozdrowienia Zespół zadłużenia.com

Dodaj komentarz