Dziś na lokacie więcej stracisz, niż zarobisz

Lokaty nie są na dzisiejszym rynku atrakcyjnych narzędziem inwestowania. Większą popularnością cieszą się nieruchomości oraz obligacje skarbowe, które gwarantują zysk ponad trwającą obecnie inflację. Jeśli chcesz dobrze ulokować pieniądze i mieć pewność, że nie stracą one więcej, niż zyskają, przygotuj się na długie i być może bezowocne poszukiwania korzystnego depozytu.

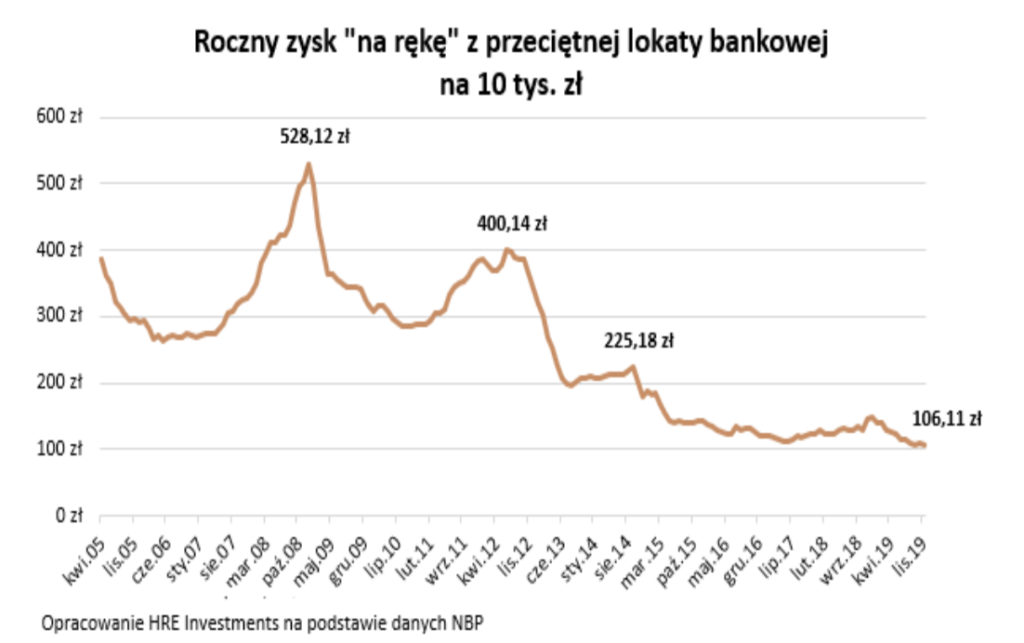

Polska spółka Heritage Real Estate zajmująca się doradztwem w zakresie inwestycji na rynkach finansowym oraz nieruchomości opublikowała raport dotyczący rekordowo niekorzystnych lokat bankowych. Z wyliczeń analityków firmy wynika, iż konsument powierzający instytucji finansowej 10 tysięcy złotych może liczyć na roczny zysk w przeciętnej wysokości 106 złotych. Dla porównania, jeszcze w 2012 roku zysk z „pierwszej lepszej” lokaty wynosił – także w ujęciu rocznym – prawe cztery razy więcej.

Co warte podkreślenia, lokaty są dziś na tyle nieatrakcyjne, że właściwie można uznać je za narzędzie do… tracenia pieniędzy! Heritage Real Estate zauważa, że obecne oprocentowanie lokaty jest nawet dwa czy trzy razy za niskie, by pokonać panującą inflację. W czasie, kiedy gotówka zdeponowana w banku z założenia „wzrasta”, w rzeczywistości jej wartość maleje. Jak to możliwe? By zrozumieć to nieuczciwe zjawisko, warto wiedzieć, czym jest iluzja pieniądza i siła nabywcza pieniądza.

Wartość nominalna (liczbowa) kwoty, jaką posiadamy, nie odzwierciedla tak naprawdę tego, jaki posiadamy kapitał i co możemy za niego nabyć. Prawdą jest, że gdy w styczniu 2019 roku wpłaciliśmy na przeciętną lokatę 10 tysięcy złotych, to w styczniu 2020 roku możemy wyciągnąć z niej 10 tysięcy i 106 złotych – nominalnie zarobiliśmy więc 106 złotych. Warto jednak podkreślić, iż przez rok trwania lokaty ceny towarów i usług na rynku zauważalnie się zwiększyły (z powodu inflacji). A my za 10 tys. i 106 zł możemy kupić jeszcze mniej niż rok wcześniej za równe 10 tys. zł.

Niechlubny rekord na rynku lokat

Eksperci z Heritage Real Estate są zdania, że na krajowym rynku lokat tak źle, jak obecnie, nie było od conajmniej kilkudziesięciu lat. W danych dostępnych spółce jeszcze nigdy (!) nie odnotowano tak niskiego średniego oprocentowania depozytów bankowych w skali rocznej. Gwoli uściślenia przeciętny depozyt dostępny dziś na polskim rynku pozwala zarobić zaledwie 1,31% (dane Narodowego Banku Polskiego za listopad 2019 roku). Z kolei ceny towarów i usług konsumpcyjnych w listopadzie 2019 roku wzrosły o 2,6% rok do roku (dane GUS).

Warto pamiętać, że oprocentowanie lokaty nie jest jednoznaczne z zyskiem wypłaconym konsumentowi. Ten, powierzając bankowi kwotę 10 tysięcy złotych na rok, może liczyć na wypłatę tylko 106,11 złotych odsetek. Dlaczego tak mało? To proste! Z naliczonych 131 złotych odsetek bank będzie jeszcze musiał oddać część, a dokładnie 19%, fiskusowi. Mowa oczywiście o tak zwanym podatku Belki. Dla porównania jeszcze w 2014 roku zysk był dwa razy wyższy, a w połowie 2012 roku – prawie cztery razy wyższy. Wystarczy spojrzeć na poniższy wykres:

Myślisz o lokacie? Pamiętaj o inflacji!

Eksperci z Heritage Real Estate są zdania, że na dzisiejszym rynku znalezienie produktu bankowego, który rzeczywiście ustrzeże nasze oszczędności przed inflacją, jest nie lada wyzwaniem. Liczby nie kłamią: na przeciętnej lokacie zarobimy rocznie około 1,3 procenta. W tym samym czasie ceny na rynku podrożeją o 2,6% (przy założeniu, że ostatnie odczyty GUS-u się utrzymają). Co więc po naszym 1,3 procenta zysku, jeśli w rzeczywistości zarobione pieniądze pozwolą nam na zakup jeszcze mniejszej ilości dóbr niż przed ulokowaniem ich w banku?

Niestety wszystko wskazuje na to, że w roku 2020 sytuacja rynku lokal w Polsce będzie jeszcze gorsza. Jak wynika z projekcji przygotowanej przez Narodowy Bank Polski, w 2020 roku średnia inflacja ma wynieść aż 2,8%. Co gorsza, najbliższe miesiące mają nam przynieść chwilowy wzrost inflacji do poziomu nawet 3-4%. Biorąc pod uwagę powyższe, oprocentowanie bankowych depozytów będzie jeszcze mniej atrakcyjne, co zdaniem analityków HRE Investments powinno skutkować jeszcze większą awersją do lokat wśród polskich konsumentów.

Dla kogo taki stan rzeczy jest korzystny? Oczywiście dla polskiego rządu! Z niskich oprocentowań lokat najbardziej cieszyć się może Minister Finansów, do którego w najbliższych miesiącach Polacy jeszcze tłumniej ruszą po obligacje skarbowe – z braku atrakcyjnej alternatywy w bankach komercyjnych. Warto zauważyć, że już dziś rodacy wydają na zakup obligacji nawet 2 miliardy złotych miesięcznie. Szczególną popularnością cieszą się papiery 4-letnie dające w pierwszym roku zarobek na poziomie 2,4%, a potem 1,25 punktu procentowego ponad inflację.

Źródła:

https://heritagere.pl/tak-slabych-lokat-jeszcze-nie-bylo/

Dodaj komentarz